La reestructuración de deuda, según el autor de uno de los libros de economía del año: “Temo que en 3 a 5 años Argentina esté de vuelta en la mesa de negociaciones”

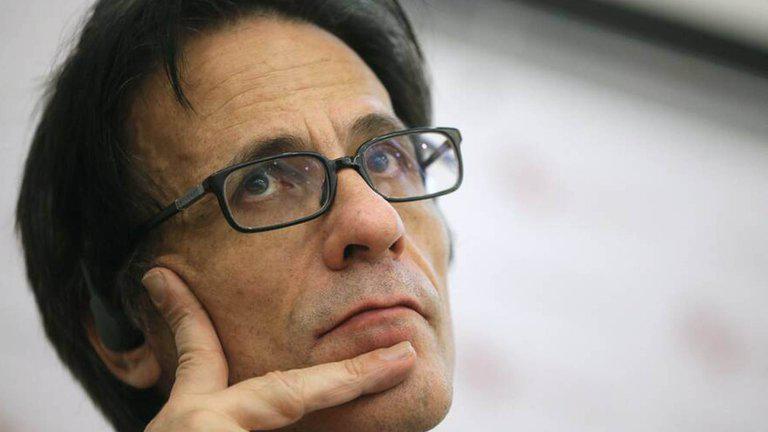

Ex banquero en Wall Street, actual profesor de Finanzas de la Universidad de Pekín y autor de uno de los 15 mejores libros de 2020 según el Financial Times, Michael Pettis marcó los límites de los canjes de deuda soberana y explicó la causa de las tensiones económicas mundiales, agravadas por la pandemia

ECONOMÍA Heretz Nivel

Michael Pettis combina experiencia de mercado, académica y de vida. Nacido en España de padre norteamericano y madre francesa, vivió en Pakistán, Perú, Marruecos y Haití, se graduó en Economía y Relaciones Internacionales en la Universidad de Columbia (EEUU) y desde 1987 trabajó en Wall Street, como trader de deuda soberana de Manufacturers Hannover (luego comprado por J.P.Morgan) y director de Mercado de Capitales de Bear Stearns. Prolífico autor, su más reciente libro fue seleccionado como uno de los mejores 15 de Economía y Negocios de 2020 por el Financial Times. Pettis es desde 2002 profesor de Finanzas en el Carnegie-Tsinghua Center de la Escuela de Negocios Guanghua de la Universidad de Pekín, en la capital china. Desde allí sigue los avatares del gigante asiático y respondió a Infobae sobre las recientes reestructuraciones de deuda de la Argentina y Ecuador, sobre China y los desequilibrios y tensiones globales que abordó en su último libro. Además, es promotor de rock.

-¿Cuál es su impresión de los recientes acuerdos de deuda de la Argentina y Ecuador con sus acreedores privados?

-Me temo que se parezcan mucho a restructuraciones previas. Básicamente posponen el pago de capital en lugar de reducir seriamente la deuda. El supuesto es que extender los pagos les da a los gobiernos tiempo para implementar reformas que permitan a sus países volver a crecer y superar el peso de la deuda, pero históricamente nunca sucede. En la medida que sea el servicio de la deuda lo que inhibe el crecimiento, es poco lo que las reformas pueden aportar a la solución del problema. Mi temor es que en 3 a 5 años Ecuador y Argentina estén de vuelta en la mesa de negociaciones. La política de las reestructuraciones de deuda es tan compleja que es difícil para un país deudor conseguir un alivio importante mientras las condiciones no empeoren sustancialmente.

-Algunos economistas han advertido sobre una posible ola de defaults soberanos, por la crisis internacional. ¿Podrían los acuerdos de Ecuador y Argentina ser prematuros? ¿Tenían alternativas? Los gobiernos tienen una fuerte presión para evitar un default abierto, que empeore aún más su situación.

-Creo que gran parte de la región sufre problemas de deuda, pero una crisis podría evitarse un tiempo más en la medida que los principales bancos centrales sigan inundando el mundo de liquidez. Esta liquidez puede posponer una crisis, pero hará el ajuste final aún más duro.

-¿Cuál debería ser el criterio principal para evaluar el momento apropiado de una restucturación y cuál el principal para evaluar el resultado?

-Una buena restructuración debe eliminar los costos del malestar financiero asociado a un nivel de deuda muy alto y alinear los intereses de acreedores y deudores. Cuando un país tiene demasiada deuda y hay una sustancial incertidumbre sobre cómo se distribuirán localmente los costos del servicio de esa deuda, el problema no es la estructura de madurez o la liquidez subyacente. Los agentes económicos cambian su comportamiento para no ser forzados a absorber el costo del servicio de la deuda y terminan socavando la economía. Los ricos sacan su dinero, los exportadores retienen afuera la ganancia de sus ventas, la clase media esconde sus ahorros, los trabajadores se movilizan. Todos, incluso los políticos, acortan sus horizontes. Eso es lo que socava la economía. Hasta ahora no hay ejemplos históricos de países que hayan podido –implementando las reformas “correctas”- superar este proceso. Es lo que los especialistas en finanzas llaman “malestar financiero” (financial distress).

-Como observador privilegiado de la economía china, ¿cómo describiría su actual situación y sus perspectivas de crecimiento para este año y el próximo?

-China ha experimentado una recuperación muy desequilibrada, impulsada por una creciente desigualdad –se ve claramente en el fuerte del gasto en bienes de lujo, incluso en un contexto de caída del consumo total– y por el foco del gobierno en los estímulos a la producción antes que a la demanda. En consecuencia, la producción se está recuperando relativamente rápido, pero la demanda tiene dificultades para seguirla. Más allá del discurso, China no ha sabido responder al shock de Covid-19 con estímulos de demanda; todo lo que hace es estimular la oferta. Su dificultad para impulsar el ingreso de los trabajadores significa que por el resto del año y por el próximo debe elegir entre una combinación de crecimiento más lento (y mayor desempleo), más alto superávit comercial y más inversión estatal. China quiere evitar lo primero. El resto del mundo no quiere lo segundo. Y lo tercero implica inevitablemente un empeoramiento del peso de la deuda doméstica y una mayor presión sobre la política monetaria. China, que ya tiene una de las peores cargas de deuda del mundo, verá aumentarla sustancialmente en 2020 y 2021. La principal cuestión ahora es si tratará de cambiar su respuesta política a favor de la demanda. Pienso que es lo que quiere (es lo que significa la estrategia de la “circulación dual”), pero le será muy difícil hacerlo.

-¿Puede China retomar su anterior tasa de crecimiento sin cambiar su estrategia?

-China puede seguir creciendo en tanto permita que su deuda crezca entre 2 y 3 veces más rápido que el PBI, pero eso es claramente insostenible y la deuda ya alcanzó niveles peligrosos. El único modo en que puede resolverlo es transfiriendo riqueza desde las elites ricas de las provincias y del gobierno central a las familias. China ansía cambiar su modelo de crecimiento a uno más basado en el consumo. Lo ha tratado de hacer desde 2007, pero desde entonces el porcentaje del consumo en relación al PBI ha crecido apenas dos puntos porcentuales. Es todavía el más bajo del mundo. La mayoría de los hacedores de política en China entienden cuán malo es esto, pero no han tenido la fortaleza política para superar el problema. Forzar transferencias de riqueza de grupos locales poderosos es un problema y es difícil de implementar en todos los países, no sólo en China. Pero en China es más urgente que en cualquier otro lugar.

-Ha habido alertas de que el exceso de deuda doméstica podría llevar a una crisis financiera en China …

- … He sido el primer economista en alertar sobre el aumento insostenible de la deuda china, pero siempre argumenté que es muy improbable que China tenga una crisis de deuda, que es sólo un modo de resolver un problema de deuda. Ocurre cuando un deudor tiene severos desajustes entre activos y pasivos y es forzado a una contracción de liquidez. China tiene fuertes desbalances entre activos y pasivos pero en la medida que el sistema bancario es cerrado y el Estado controla los bancos, puede restructurar los pasivos a voluntad. Una crisis no es imposible, pero es muy improbable. Una crisis de deuda es sólo una forma brutal y dolorosa, pero también muy rápida, de resolver un problema de deuda. Los países que no resuelven sus problemas de deuda mediante crisis de deuda evitan los problemas sociales y políticos derivados de ella pero a largo plazo sufren más problemas. Japón nunca tuvo una crisis financiera desde 1991, pero en dos décadas el PBI de Japón como porcentaje del PBI global cayó a menos de la mitad de lo que era. La Unión Soviética nunca tuvo un problema de deuda, pero su porcentaje del PBI global cayó casi tres cuartos en dos décadas. Ambos tenían severos problemas de deuda y si bien nunca sufrieron una crisis de deuda, a largo plazo sus desempeños fueron mucho peores que los de países que sí tuvieron crisis de deuda.

-Cuál es el resultado más probable de las tensiones entre EEUU y China y cuáles pueden ser sus efectos sobre la economía mundial?

-He argumentado mucho antes de que Trump y Xi fueran presidentes –en mi libro de 2013 y en artículos para FT y Bloomberg desde 2010- que a causa de desbalances estructurales en el comercio y los regímenes de capital, inevitablemene íbamos a ver un agudo aumento de los conflictos globales, una caída del comercio como porcentaje del PBI global y un aumento de las tensiones geopolíticas. Trump y Xi pueden haber cometido errores en la forma en que reaccionaron, pero es un error ver este conflicto como uno de personalidad entre dos líderes. Y un error más grande verlo limitado a EEUU y China. Los conflictos comerciales y la desigualdad son serios problemas globales y tienen ramificaciones políticas en las principales economías del mundo, incluso Europa, donde esos problemas se manifiestan en discusiones sobre el euro, inmigración y el rol de Alemania. Los desbalances del mundo globalizado –niveles históricos de desigualdad, profundos desequilibrios comerciales y de capital y adicción a la deuda- están relacionados y se refuerzan mutuamente. Los grupos que se benefician son políticamente dominantes y se oponen a revertirlos. El problema no es China, o Europa, o EEUU, o la India. Todos tienen problemas domésticos y todos sufren desbalances que los agravan y los vuelven difíciles de resolver. Esto es muy importante en Europa, porque la UE no puede sobrevivir hasta que no corrija los profundos desequilibrios con Alemania. El punto es no permitir que los conflictos entre países impidan la resolución de lo que en realidad es un conflicto entre sectores económicos. En mi libro trato de mostrar que ése es el caso.

-Su último libro (Trade Wars are Class Wars, o “Las guerras comerciales son guerras de clase”, junto a Matthew Klein) ubica el origen del conflicto comercial en la desigualdad interna de algunos países. ¿Podría explicarlo?

-Lo que apuntamos es que en un ambiente de comercio global que funcione bien, los desbalances persistentes son imposibles, porque se autocorrigen. Si un país produce más eficientemente que sus socios comerciales tendrá un superávit que hará que su moneda se aprecie, permitiendo mayor consumo y mayores importaciones, hasta que el comercio se equilibre nuevamente. Pero no es lo que sucede actualmente. Los desequilibrios comerciales no se derivan de diferencias en la eficiencia productiva, sino de una mala distribución del ingreso en el país superavitario. Un alemán promedio produce aproximadamente 70 a 75% lo que un trabajador Americano promedio y 110 a 115% de un inglés promedio, pero resulta que le pagan menos del 60% que un americano promedio y casi lo mismo que un inglés promedio. La verdadera causa de la competitividad, en otras palabras, no es la eficiencia productiva de los alemanes, sino sus salarios relativamente bajos en relación a su productividad, y su alta tasa de ahorro no es resultado de su frugalidad sino de las altas ganancias empresarias. Igual para China: sus trabajadores tienen cerca del 15% de la productividad de un trabajador americano y entre 20 y 25% de un inglés, pero su ingreso es 10% del de un americano y 15 a 20% del de un inglés. Mientras a los trabajadores alemanes y chinos les paguen una porción tan baja de lo que producen, no aumentarán su consumo y seguirán produciendo más de lo que consumen internamente y el excedente –junto con el exceso de ahorro- deberán exportarlo. Si no fuera por esta diferencia salarial, los alemanes y los chinos podrían exportar todo lo que fueran relativamente eficientes en producir, pero su mayor consumo haría que esas exportaciones fueran igualadas por la importación de bienes más que por la exportación de ahorro (inversión externa) y el comercio estaría más o menos balanceado. Es porque a sus trabajadores les pagan menos en relación a lo que producen –respecto de sus socios comerciales- que tienen superávits persistentes.

-Dicen que globalización y desigualdad se refuerzan mutuamente. ¿De qué modo?

-En un mundo globalizado, políticas que tienden a bajar los salarios reales en un país obligan a otros a hacer lo mismo para ser competitivos. En los casos que decía antes, por ejemplo, muchos dicen que la solución es que EEUU e Inglaterra aumenten su productividad o bajen sus salarios. El aumento de productividad requiere inversiones de largo plazo y riesgosas, en especial si el consumo crece lentamente. Es mucho más simple y rápido forzar una baja de los salarios en relación a su productividad. En 1993, cuando firmó la revisión del NAFTA, Bill Clinton dijo que si las fábricas, la información y la gente podían moverse por el mundo, la única solución a la competitividad externa era adaptar los salarios. Los salarios se pueden bajar directamente, como hizo Alemania después de las reformas laborales de 2003/04, o indirectamente mediante una devaluación, o socavando la red de protección social, o permitiendo la degradación ambiental. Competir así puede resultarle a un país, pero empeora las cosas a nivel global. Si un país reduce el porcentaje de los salarios en su PBI, la inversión para atender el consumo interno declina y el resultado neto es una menor demanda global, aunque la parte de esa demanda que ahora capture sea mayor. Luego, la caída de la demanda y el crecimiento globales solo pueden ser compensadas con más endeudamiento de los gobiernos o de las familias. No es casual que los períodos de alta desigualdad de ingresos –como los 20s del siglo pasado, o los 90s o 60s del siglo XIX, fueron también períodos de grandes desequilibrios comerciales y alto endeudamiento.

-También dicen que lo globalización alcanzó su límite de absorción de desigualdades. ¿Qué tipo de políticas podrían solucionar ese problema?

-La desigualdad es acomodada por el flujo de capitales, que es parte del proceso de globalización. El problema es que en la medida que los salarios bajan y el ahorro de los más ricos aumenta, el ahorro supera la inversión y es cada vez más difícil consumir todo lo que se produce. Los países superavitarios ponen presión salarial sobre los deficitarios, se debilita más la demanda, que a su vez pone más presión competitiva sobre los salarios y se genera un círculo vicioso, mantenido con endeudamiento. Así estamos ahora. Para resolverlo, es necesario que los países redistribuyan el ingreso a trabajadores y clases medias y reconstruyan la infraestructura productiva. En un mundo globalizado, eso no es posible sin cooperación. Si un país lo hace por las suyas, paga todo el costo y los demás comparten los beneficios. Como somos escépticos sobre la capacidad de cooperación mundial, nuestra recomendación es que las grandes economías occidentales tomen medidas contra los flujos de capital innecesarios, aquellos que no están correlacionados con el desempeño de la economía ni aportan financiamiento de largo plazo. Esto forzaría a los países que buscan ser competitivos bajando los salarios a pagar los costos de su política en vez de cargárselos a sus socios comerciales. El comercio internacional es bueno si fuerza a los países a aumentar la productividad, no si los fuerza a competir bajando los salarios.

Autor y mecenas rockero

Pettis ha escrito varios libros. Entre ellos, en 1997 se publicó The New Dynamics of Emerging Markets Investment, a partir de su experiencia en Wall Street. En 2001 publicó The volatility machine (traducido al español en 2003 como “La máquina de la volatilidad”), de amplio impacto mediático; en 2013 The Great Rebalancing, y este año, en coautoría con Matthew Klein, Trade Wars are Class Wars, seleccionado por el Financial Times como uno de los 15 mejores libros del 2020, en competencia, por caso, con un libro de próxima publicación de Reed Hastings, el fundador de Netflix. Allí busca describir la causa de las tensiones económicas y geopolíticas globales e incluso prescribir una forma de resolverlas o atenuarlas.

En sus años de Wall Street, también tuvo un club de rock en Manhattan. “Mis colegas tienen Ferraris; bueno, el club es mi Ferrari”, explicaba a los incrédulos. Su creatura, SIN (que en inglés quiere decir “pecado”, pero es también el acronismo de Safety In Numbers, un lema caro a los traders), fue uno de los clubes de moda en la época en que surgían Blondie, Talking Heads y The Ramones. En Beijing fundó D-22 un local de punk rock, para agitar la entonces estática escena musical china. Cumplida esa etapa, lo cerró en 2006, en su mejor momento y con un socio local inició un nuevo sello, Maybe Mars, desde el cual impulsa la movida artística y musical de las nuevas generaciones.

Con información de www.infobae.com sobre una nota de Sergio Serrichio

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/08/540873.jpg)

El Gobierno proyecta una baja gradual de subsidios energéticos y anticipa aumentos moderados en tarifas para 2026

:quality(85):max_bytes(102400)/https://assets.iproup.com/assets/jpg/2025/10/44516.jpg)

Argentina da el primer paso en la nueva era financiera: el bono AL30 llega a la blockchain

La economía bonaerense repuntó en septiembre, pero acumula una fuerte contracción en el trimestre

El precio de la carne vuelve a presionar: entre la escasez y la falta de políticas ganaderas

EE.UU. impulsa un fondo privado de 20.000 millones de dólares para apuntalar la deuda argentina

:quality(85):max_bytes(102400)/https://assets.iproup.com/assets/jpg/2025/02/41775.jpg)

:quality(85):max_bytes(102400)/https://assets.iproup.com/assets/jpg/2025/08/43792.jpg)

Bitcoin entre la desconfianza y el rebote: la tormenta perfecta que volvió a probar su resiliencia

Estados Unidos aclara que su apoyo financiero a la Argentina no depende del fin del swap con China

El INDEC renovará el índice de inflación desde enero de 2026 con una canasta más actualizada

Cruce televisivo: Sturzenegger y Recalde encendieron la disputa por el rumbo económico argentino

Milei defiende su gestión y anticipa cambios tras las elecciones: “Estamos a mitad de camino”