Demanda de dólares se mantiene, pero crece el interés por instrumentos en pesos

ECONOMÍA Agencia de Noticias del Interior

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/07/599926.jpg)

- La demanda de dólares en Argentina sigue activa, pero las compras se moderaron y la volatilidad bajó.

- El dólar cotiza cerca de $1.300, nivel en el que pierde atractivo para dolarizarse, impulsando la venta de divisas y la inversión en instrumentos en pesos con altas tasas.

- En junio, la compra de dólares para atesoramiento fue récord (USD 2.436 millones), según el Banco Central.

- La estrategia de “carry trade” gana terreno: vender dólares para invertir en pesos, esperando recomprar luego a un tipo de cambio favorable.

- Expertos recomiendan vender dólares cerca de $1.300 para aprovechar tasas elevadas en pesos y el esquema de bandas de flotación.

- El dólar podría mantenerse entre $1.270 y $1.320 en el corto plazo, con posible crecimiento moderado por baja oferta agrícola y demanda preelectoral.

- Analistas como Salvador Di Stefano aconsejan no comprar dólares, ya que los rendimientos de Lecap y Boncap superan la posible devaluación del dólar.

- Tasas de interés en pesos se mantienen altas, con Lecap entre 3,2% y 5,4% mensual efectiva y Boncap alrededor de 3,1% a 3,4%.

- El Banco Central sigue interviniendo con pases pasivos a tasas elevadas para controlar la liquidez.

- Aunque la demanda de dólares persiste, crece la preferencia por activos en pesos, en un contexto marcado por la incertidumbre electoral y volatilidad cambiaria.

La demanda de dólares continúa vigente en el mercado argentino, aunque en los últimos días las compras se moderaron y la volatilidad se redujo. Las cotizaciones rondan nuevamente los $1.300, un nivel en el que los operadores consideran que la dolarización pierde atractivo, inclinándose por vender divisas y apostar a instrumentos financieros en pesos con altas tasas de interés.

El último informe del Banco Central confirma esta tendencia: en junio, los argentinos compraron USD 2.436 millones, superando las cifras de meses previos y reflejando una creciente demanda para atesoramiento. Sin embargo, a partir de los $1.300, el dólar deja de ser una inversión rentable para muchos, que prefieren aprovechar el “carry trade” —estrategia que consiste en vender dólares para invertir en activos en pesos con altas tasas, esperando recomprar divisas luego a un tipo de cambio favorable.

Expertos del mercado, como el equipo de Clave Bursátil, recomiendan vender dólares alrededor de estos niveles para capitalizar las atractivas tasas en pesos, recordando que el esquema de bandas de flotación protege al tipo de cambio y hace más rentable esta estrategia. El analista Gustavo Ber coincide, y aunque prevé que el dólar pueda seguir subiendo por la baja oferta del sector agropecuario y la demanda preelectoral, estima que se mantendrá entre $1.270 y $1.320, alentando a algunos inversores a apostar por instrumentos en moneda local.

Por su parte, el analista Salvador Di Stefano enfatiza que “no es recomendable comprar dólares” en este contexto. Según sus cálculos, los rendimientos actuales de las Lecap y Boncap superan la posible devaluación del dólar, por lo que aconseja enfocarse en estos instrumentos en pesos. Di Stefano proyecta que dentro de un año la banda superior del tipo de cambio estaría en torno a $1.625, mientras que el rendimiento combinado de las Lecap podría llevar el equivalente en pesos a $1.867.

En un escenario donde las tasas de interés en pesos permanecen elevadas, con Lecap ofreciendo entre 3,2% y 5,4% mensual efectiva y Boncap entre 3,1% y 3,4%, el mercado apunta a una menor presión sobre el dólar y mayor atractivo para activos en moneda local. El Banco Central continúa interviniendo con pases pasivos a tasas cercanas al 50% nominal anual, reforzando esta dinámica.

Así, mientras la demanda de dólares para atesoramiento no desaparece, la preferencia por instrumentos financieros en pesos crece, especialmente a niveles de cotización que reducen el atractivo de la divisa y aumentan las oportunidades de inversión en moneda local. El mercado, atento a la incertidumbre preelectoral, sigue expectante ante la evolución cambiaria de los próximos meses.

Karina Milei arma su mesa política bonaerense con Caputo y Espert para calmar internas y encarar la campaña

Cinco gobernadores lanzan un frente electoral federal para enfrentar a Milei en las legislativas

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/07/599129.jpg)

Tasas récord y deuda: el Gobierno enfrenta un desafío clave en plena incertidumbre política

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/01/549018.jpg)

El Banco Central refuerza su intervención en el mercado de futuros para contener presiones cambiarias

Provincias reclaman mayor coparticipación: análisis de las transferencias en el primer semestre

El Gobierno convalida tasas de hasta 65% para absorber pesos en medio de dudas cambiarias

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/06/598890.jpg)

JP Morgan prevé que el Gobierno de Milei podría eliminar el cepo cambiario tras las elecciones

Dólar en julio: la mayor suba desde abril y desafíos para agosto

FMI proyecta inflación entre 18% y 23% y crecimiento económico del 5,5% para Argentina en 2025

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/07/600176.jpg)

:quality(85):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/05/597048.jpg)

Estabilidad cambiaria: el dólar encuentra un respiro entre tasas altas, intervención oficial y nueva baja de retenciones

Melconian cuestiona el esquema cambiario de Milei y alerta sobre una Argentina “cara en dólares”

El gobierno de Milei recorta beneficios fiscales a clubes deportivos y se les termina el "curro" a muchos dirigentes

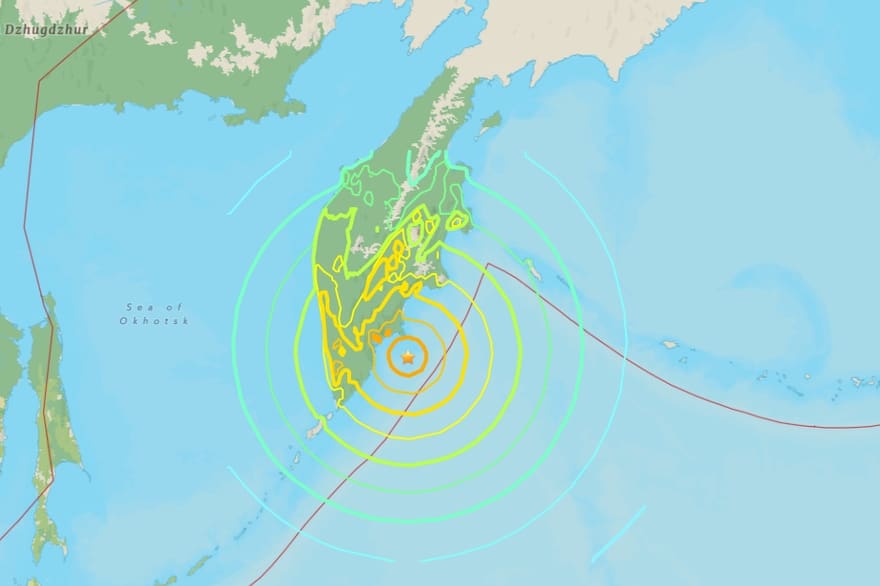

Violento terremoto en Rusia provoca alerta de tsunami en California, Ecuador, Perú y Chile

Milei en la mira: Passerini quiere ser el más peronista de todos los peronistas de Córdoba